Conociendo sobre riesgos climáticos en la agricultura: empecemos por el ‘índice’

Imagine que usted es un pequeño productor que está tomando algunas de estas decisiones sobre la próxima temporada de siembra: ¿Usará semillas tradicionales o de alta calidad? ¿Necesitará insumos adicionales? ¿Esta temporada habrá suficiente lluvia? O con este ‘clima tan loco’ ¿habrá demasiada?

Ante el aumento de los riesgos, todos quisieran contar con un seguro que les diera tranquilidad, pero para los pequeños productores de los países en desarrollo esta no siempre es una opción, porque a pesar que se sabe que hay riesgos, no están del todo cuantificados, y por ello las entidades financieras no prestarán el dinero que requieren para su producción si no tienen las garantías suficientes.

Estos cuestionamientos hacen parte de una de las dinámicas presentadas en el taller “Seguro de índice para el desarrollo económico-agrícola en Honduras” organizado recientemente en Tegucigalpa por el Instituto Internacional de Investigación en Clima y Sociedad (IRI), la Secretaría de Agricultura y Ganadería (SAG) y el Programa de Investigación de CGIAR en Cambio Climático, Agricultura y Seguridad Alimentaria (CCAFS). El evento tenía como propósito acercar a los actores clave en los temas de acceso a crédito y seguros agrícolas de Honduras a fin de explorar alternativas para apoyar el desarrollo agrícola del país, como lo son los seguros basados en índices.

¿Qué es un seguro basado en índice?

Convencionalmente, se entiende que un seguro agrícola protege la producción de un agricultor, el cual recibiría una indemnización dependiendo de lo que suceda con su cosecha. Este tipo de seguro tiene dos limitaciones: tiene altos costos administrativos al requerir inspecciones individuales de las pérdidas para determinar los pagos, y el productor, al saber que su cosecha está ‘asegurada’ probablemente no le importará esforzarse por recuperar algo de su cultivo.

El seguro basado en índices se ocupa de esas dos deficiencias, pues en esta modalidad los pagos no son accionados por lo que suceda en las cosechas, sino más bien cuando una variable metereológica que afecta la productividad se sale de un margen de tolerancia predeterminado. De esta manera, los seguros basados en índices mitigan el riesgo en términos climáticos de la pérdida de productividad de las cosechas.

Puede imaginarse que el rango de precipitación histórico de una zona es de 1.500 a 2.000mm, por lo que un valor diferente de esos niveles provocaría una variación en el índice (bien sea por sequía o inundación) y muy seguramente afectará la cosecha de los productores que esperaban la precipitación acostumbrada. En ese caso el seguro se activará y procederá a indemnizar de acuerdo a las condiciones pactadas.

Los seguros basados en índices pueden fijarse de acuerdo a una o más fuentes de datos objetivas para la cual exista un récord histórico (temperatura, velocidad del viento, evapotranspiración, pronóstico estacional, etc.) y que éste se correlacione cercanamente con la pérdida de productividad en las cosechas. Sin embargo este tipo de seguros, también tiene sus limitaciones.

No todo lo que brilla es oro

El cálculo más preciso de las indemnizaciones basadas en índices de productividad siempre va a tener algún nivel de desacuerdo con las pérdidas agrícolas reales. Esto es porque las correlaciones nunca son perfectas, y porque hay muchos agricultores, quienes aunque tengan diferentes niveles de pérdidas, a menudo son cubiertos por la misma fórmula y fuentes de datos del índice. Puede pasar entonces que a algunos agricultores pueden recibir un pago aún cuando su cultivo sobrevivió, u otros que a pesar de experimentar pérdidas, el índice no se alcanzó a accionar y por lo tanto no recibirán indemnización.

Las razones para esto pueden ser múltiples: puede ser que la fórmula del índice no refleje exactamente las pérdidas reales del agricultor, las fuentes no sean suficientemente precisas para reflejar las pérdidas, o las condiciones en una parcela en particular puedan ser causadas por algo que el seguro no cubre (p.e., un seguro de sequía no cubriría pérdidas relacionadas a plagas). El punto es que el seguro nunca eliminará todos los riesgos de la vida de un agricultor; el objetivo del seguro es transferir una parte del riesgo a la compañía de seguros para que el riesgo que corre el agricultor se reduzca suficiente para que sea útil para él.

Seguros para potenciar la producción

Para el Dr. Michael Carter de la Universidad de California Davis, cuando los riesgos están asegurados, los bancos pueden estar más dispuestos a dar préstamos, y los agricultores pueden invertir en nuevas maneras de aumentar sus cosechas: Semillas mejoradas, tecnologías e insumos para aumentar sus rendimientos en temporadas buenas, con la tranquilidad de que si la temporada es mala no quedarán con una deuda imposible de pagar.

Leer más: Seguros basados en índices: ¿Un camino para salir de la pobreza?

Para ser económicamente viables, lucrativos, y sustentables, los proyectos de seguros tienen que tener suficiente demanda y potencial para escalar. Aunque hay numerosos ejemplos de proyectos con una adopción de seguros de índices limitada[1], hay otros proyectos para los cuales la demanda para el seguro de índices es alta y los agricultores pobres compran grandes cantidades[2].

Mientras que una tasa de adopción de seguros de índices sin subsidio del 20 a 30% logradas en algunos proyectos pueden ser consideradas bajas por algunos investigadores, es importante recordar que estas realmente superan algunas tasas de adopción de seguros convencionales sin subsidio en países industrializados como E.E.U.U.[3] y en el caso de Etiopía, los pequeños agricultores han solicitado paquetes de seguros más agresivos, aunque el aumento de la cobertura les cueste más dinero[4].

Compartiendo experiencias con Honduras

En el taller realizado en Honduras se reunieron las potenciales partes interesadas (sector financiero y asegurador, instituciones que trabajan en gestión del riesgo y organismos de cooperación) para identificar su nivel de conocimiento, interés y capacidad existente en el país para la eventual implementación de seguros basados en índice y construir una agenda con los pasos a seguir para la implementación de este proyecto.

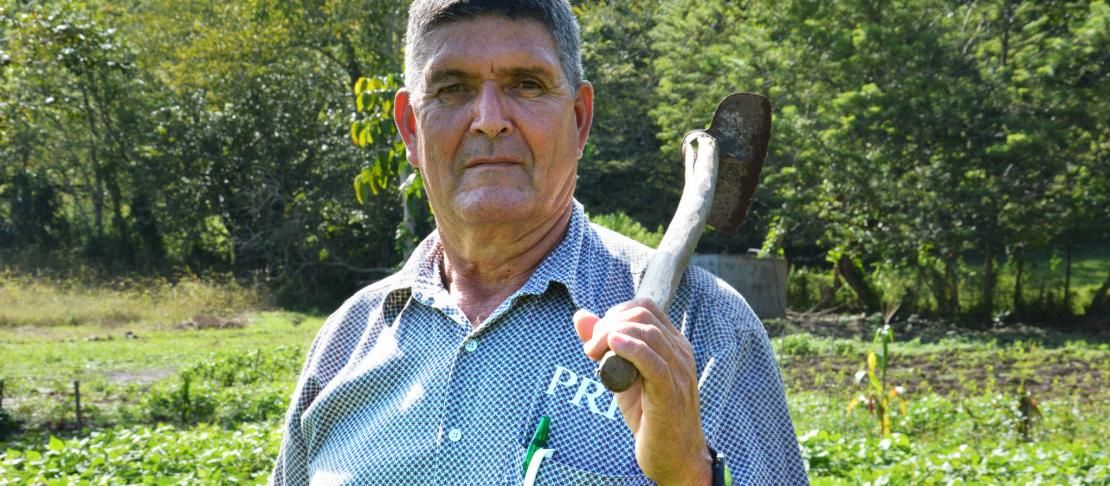

El taller reunió actores clave de Honduras en el tema de acceso a crédito y seguros para agricultures. Foto: J.L.Urrea

Entre los asistentes se encontraron representantes de la Comisión Nacional de Bancos y Seguros, el Grupo Financiero Ficohsa, Seguros Maphre, Seguros Atlántida, la Asociación Hondureña de Instituciones Bancarias, la Cámara Hondureña de Aseguradores, y otros organismos como el Servicio Metereológico Nacional, la Comisión Económica para América Latina (CEPAL), La Escuela Agrícola Panamericana Zamorano, el Programa de Naciones Unidas para el Desarrollo (PNUD), la Secretaría de Desarrollo e Inclusión Social (SEDIS), la Agencia Suiza para el Desarrollo y la Cooperación (Cosude) y el Centro Internacional de Mejoramiento de Maíz y Trigo (CIMMYT).

Presentación de CCAFS América Latina

Luego de las presentaciones de los organizadores e intervenciones de algunos invitados, se realizó una dinámica para sensibilizar las incertidumbres y difíciles decisiones que un pequeño productor debe afrontar al inicio de su cosecha.

Como parte del debate, se concluyó que es necesario consolidar a el Comité de Seguros Agropecuarios, como ámbito idóneo de articulación institucional público-privado, así como considerar alternativas de participación del sector público en el co-financiamiento de los riesgos como subsidios a las primas, fondos de emergencia articulados con los seguros comerciales, etc.

Por su parte, las aseguradoras propusieron considerar y analizar la pertinencia de las coberturas mediante seguros de índices climáticos, sin restringir la posibilidades a la demanda, promoviendo el acceso voluntario a coberturas individuales, tanto innovadoras como tradicionales y facilitar y promover la participación de los corredores de seguros, mediante los apoyos técnicos requeridos.

Tras dos días de taller, el escenario quedó planteado para continuar trabajando con entidades públicas y privadas a fin de lograr escalar estos esquemas de seguros basados en índice para que sean una realidad en Honduras.

Más información (en inglés):

- BLOGL: From index insurance to commercial partnerships: what livestock farming looks like in modern Africa

- BLOG: A call to action: building an index insurance community in Bangladesh

- BLOG: How to accomodate farmers wary of rainfall insurance

- PRESENTACIÓN: The Potential Impacts of Agricultural Insurance on Agricultural Development & Rural Livelihoods, por Michael Carter, UC Davis

- PRESENTACIÓN: Learning how to make insurance that is popular with smallholder farmers: Insights from some projects that scale, por Daniel Osgood, IRI

Referencias

[1] Banerjee, A.V., Dufl o, E. (2011) Poor Economics: A radical rethinking of the way to fight global poverty. Public Affairs, Philadelphia, PA

[2] Karlan, D. Osei, R.D., Osei-Akoto, I., Udry, C. 2012. Agricultural Decisions after Relaxing Credit and Risk Constraints. NBER Working Paper No. 18463.

[3] Binswanger-Mkhize, H., 2012. Is There Too Much Hype About Index-BasedWeather Index Insurance. Journal of Development Studies. 48, 187-200. California Department of Insurance Policy Research Bureau

[4] Hellmuth M.E., Osgood D.E., Hess U., Moorhead A. and Bhojwani H. (eds) 2009. Index insurance and climate risk: Prospects for development and disaster management. Climate and Society No. 2. International Research Institute for Climate and Society (IRI), Columbia University, New York, USA.

José Luis Urrea es Analista de Comunicaciones para América Latina del Programa de Investigación de CGIAR en Cambio Climático, Agricultura y Seguridad Alimentaria (CCAFS).

Para actualizaciones del programa CCAFS en español, síganos en Twitter: @Cgiarclimate_LA